Wenn man schon geschäftlich auf Reisen gehen muss, sollte man sich die Gelegenheit, Steuern zu sparen, nicht entgehen lassen.

Warum kann man durch Geschäftsreisen Steuern sparen?

Der Gesetzgeber hat festgelegt, dass man unter bestimmten Bedingungen Geld vom Arbeitgeber erhalten kann bzw. sich als Selbständigen auszahlen darf, die vollständig steuerfrei sind. Wenn man also eine Reisekostenabrechnung erstellt, anstatt sich diese Beträge als Gehalt auszuzahlen, spart man Steuern!

Was sind Verpflegungsmehraufwendungen?

Eigentlich sagt es das Wort schon. Wenn man geschäftlich unterwegs ist, hat man meist einen Mehraufwand für die Verpflegung. Das Brötchen und der Kaffee im Shop kosten mehr als die Stulle und der Kaffee zu Hause. Deshalb sagt der Gesetzgeber, dass diese, pro Tag, Zeitraum und Land festgelegten Beträge, steuerfrei sind.

Welche Möglichkeiten gibt es?

Es gibt verschiedene Möglichkeiten, durch die Erstellung von Reisekostenabrechnungen, Steuern zu sparen.

Verpflegungspauschalen sind steuerfrei

Wie einleitend beschrieben: für Verpflegungsmehraufwendungen gelten Pauschalen, die steuerfrei sind. Maßgebend für die Höhe der Pauschalen ist die Dauer der Abwesenheit und das Land, in das gereist wurde. Muss ich geschäftlich verreisen, sollte ich also eine Reisekostenabrechnung für diese Reise erstellen, unabhängig davon, ob mein Arbeitgeber (im Falle Angestellt) mir die Verpflegungsmehraufwendungen erstattet oder nicht.

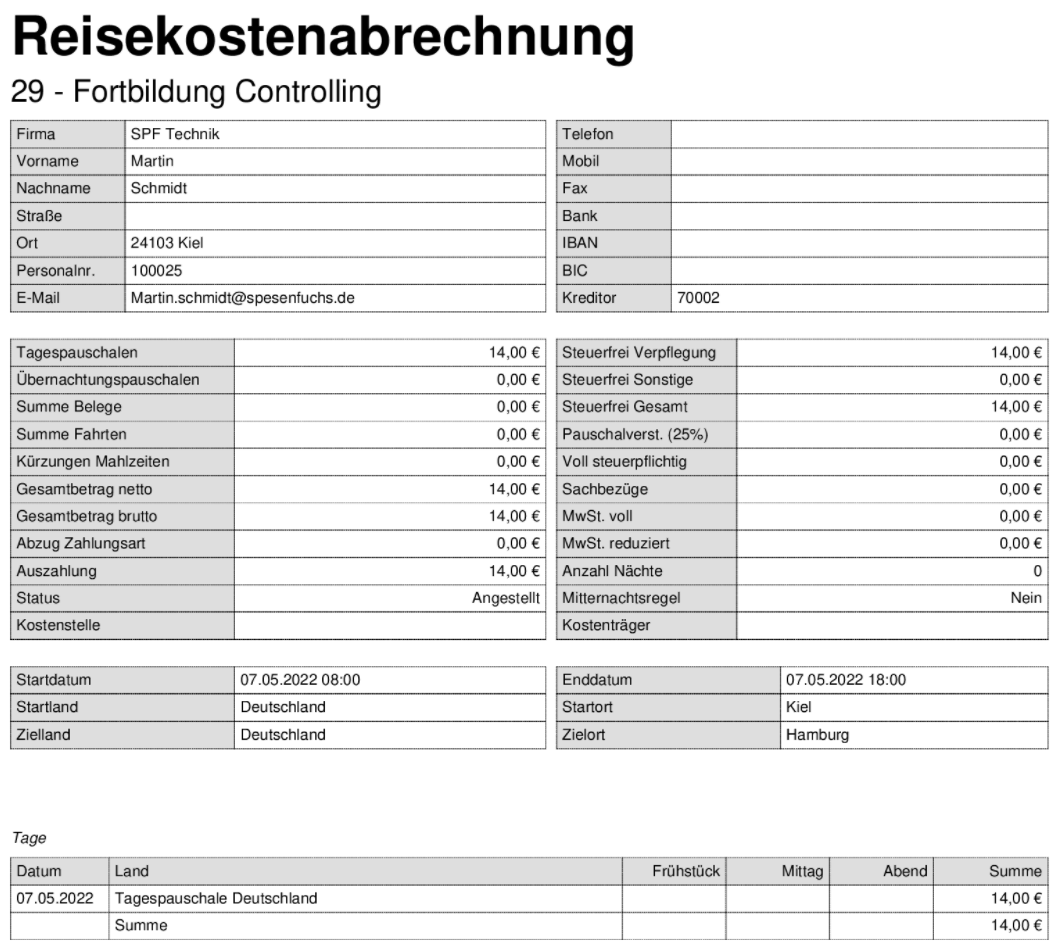

Beispiel: Eine 1-tägige Reise über 8 Stunden – 14 € steuerfrei

Kilometerpauschalen sind steuerfrei

Auch Kilometer mit dem Auto oder Motorrad, die im Rahmen einer Geschäftsreise mit einem privaten Fahrzeug gefahren werden, sind steuerfrei und zwar mit 0,30 € pro Kilometer bzw. 0,20 € beim Motorrad.

Zu dem Thema gibt es einen weiteren Blog Beitrag: Unterschied zwischen Entfernungspauschale und Kilometergeld

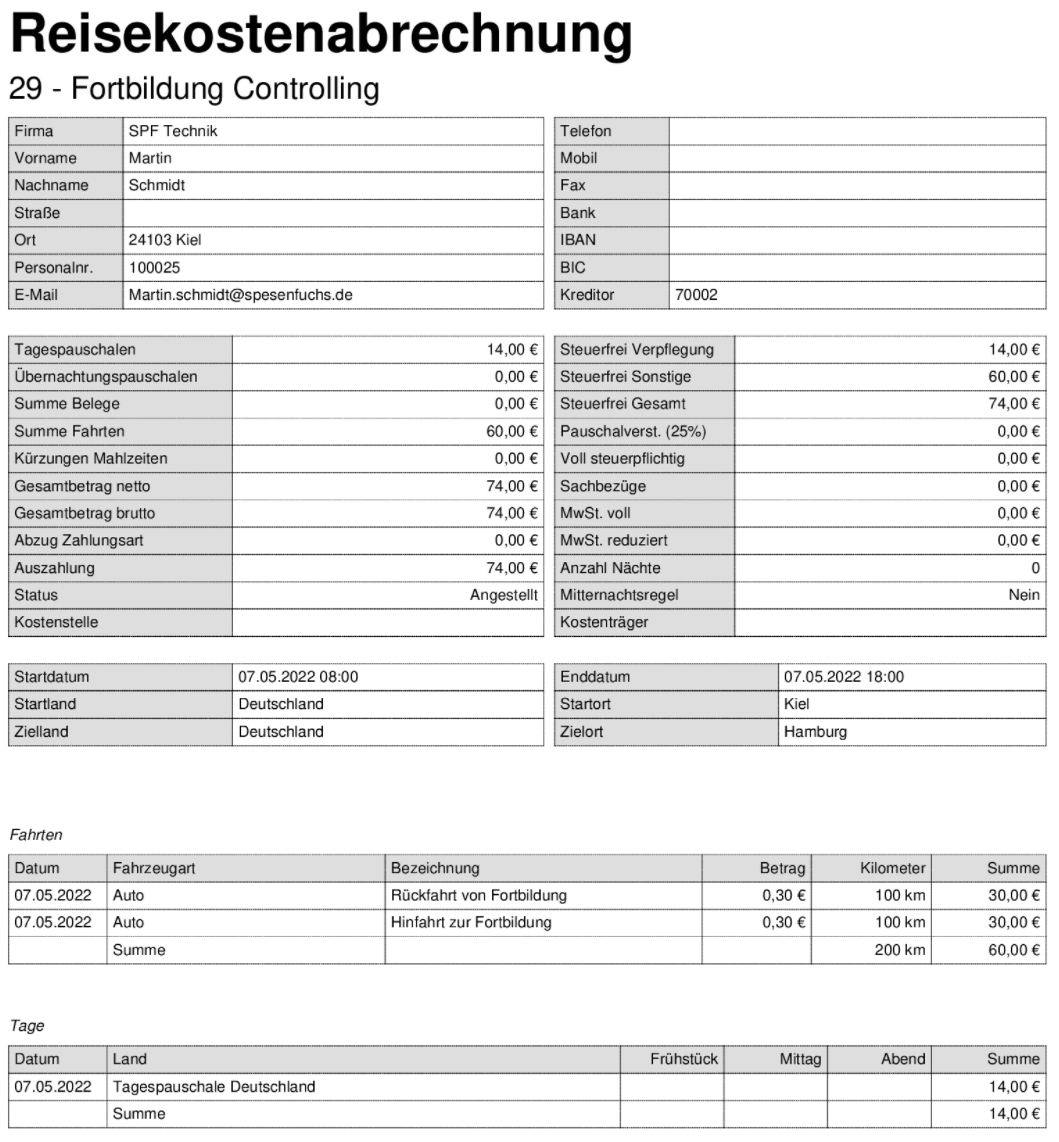

Beispiel: 1-tägige Reise über 8 Stunden – 14 € steuerfrei, 0,30 € steuerfreie Erstattung pro Kilometer

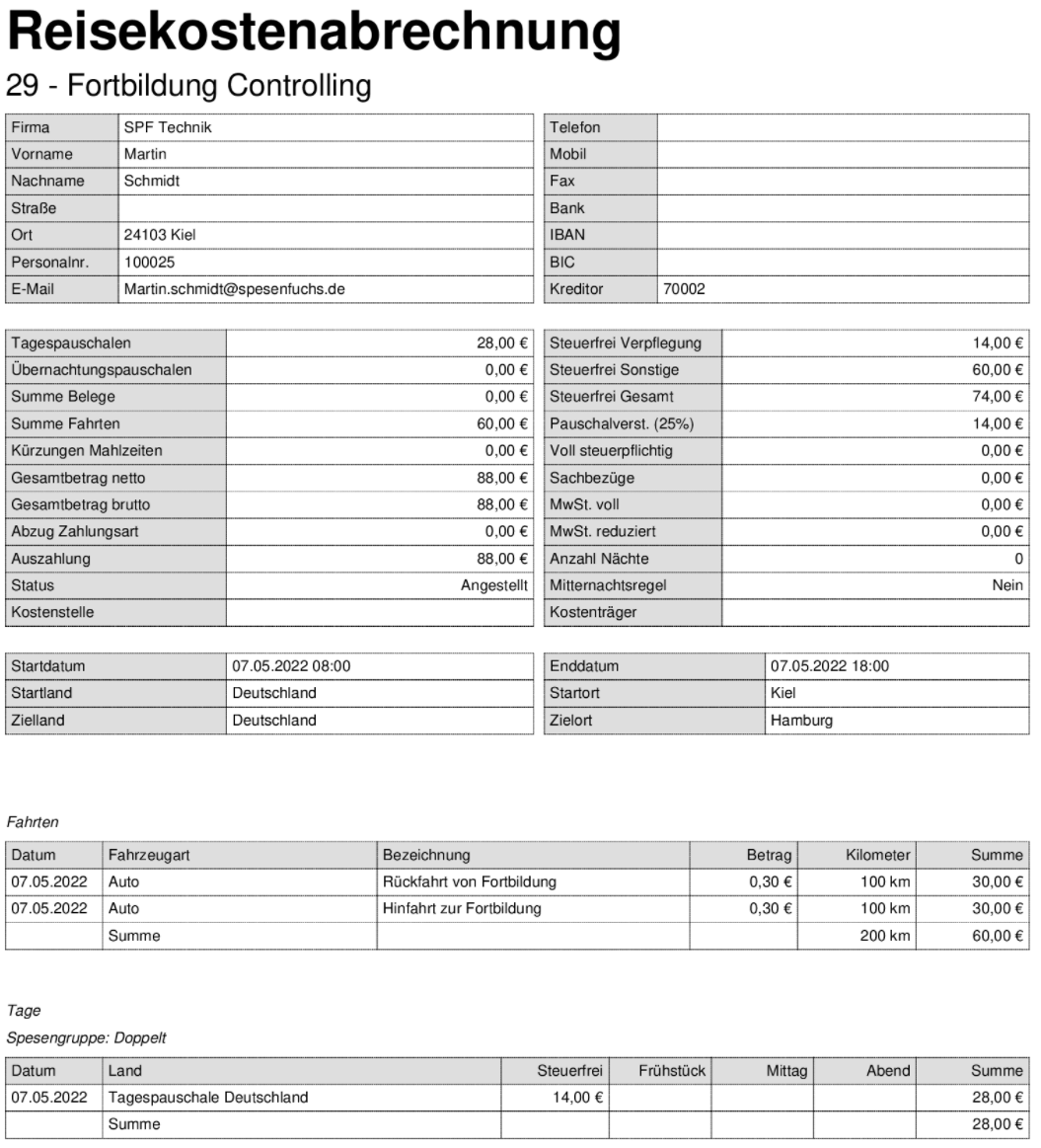

Doppelte Verpflegungspauschale

Zulässig ist, neben der normalen steuerfreien Verpflegungspauschale denselben Betrag noch einmal zusätzlich zahlen, den der Arbeitgeber mit 25 % pauschal versteuert, also die Steuer übernimmt. Weil die Besteuerung pauschal durch den Arbeitgeber vorgenommen wird, muss der zusätzliche Betrag nicht als steuerpflichtiger Arbeitslohn in der Lohnsteuerbescheinigung bzw. Steuererklärung angegeben zu werden. Die pauschal versteuerten Beträge sind sozialversicherungsfrei. Im Vergleich mit steuerpflichtigem Arbeitslohn sparen nicht nur Sie ca. 20 % an Sozialversicherungsbeiträgen, sondern auch der Arbeitgeber.

Beispiel: 1-tägige Reise über 8 Stunden – 14 € steuerfrei, 14 € pauschal versteuert

Gesamtrechnung

Das Steuern sparen kann über die bereits besprochenen Fälle noch optimiert werden durch eine sog. „Gesamtrechnung“. Hier werden die Verpflegungspauschalen, Übernachtungspauschalen und Fahrtkosten mit Pkw oder Motorrad einer Reise zusammengerechnet. Dem wird gegenübergestellt, wie hoch der eigentlich durch Verpflegungsmehraufwendungen und steuerfreie Kilometer erlaubte Betrag ist. Das, was über diesem Betrag liegt, darf einheitlich als Verpflegungsmehraufwendungen behandelt werden und der kann, wie wir oben gesehen haben, nur mit 25 % pauschal besteuert werden kann, soweit die 100 %-Grenze nicht überschritten wird. So ist es z.B. möglich, nur Kilometer aber keine Verpflegungsmehraufwendungen zu bezahlen aber trotzdem die Vorteile der Pauschalversteuerung zu nutzen. Oder es kann ein Kilometersatz, der den gesetzlich steuerfreien Betrag von 30 Cent/km überschreitet, nur der 25 % Pauschalsteuer unterworfen werden.

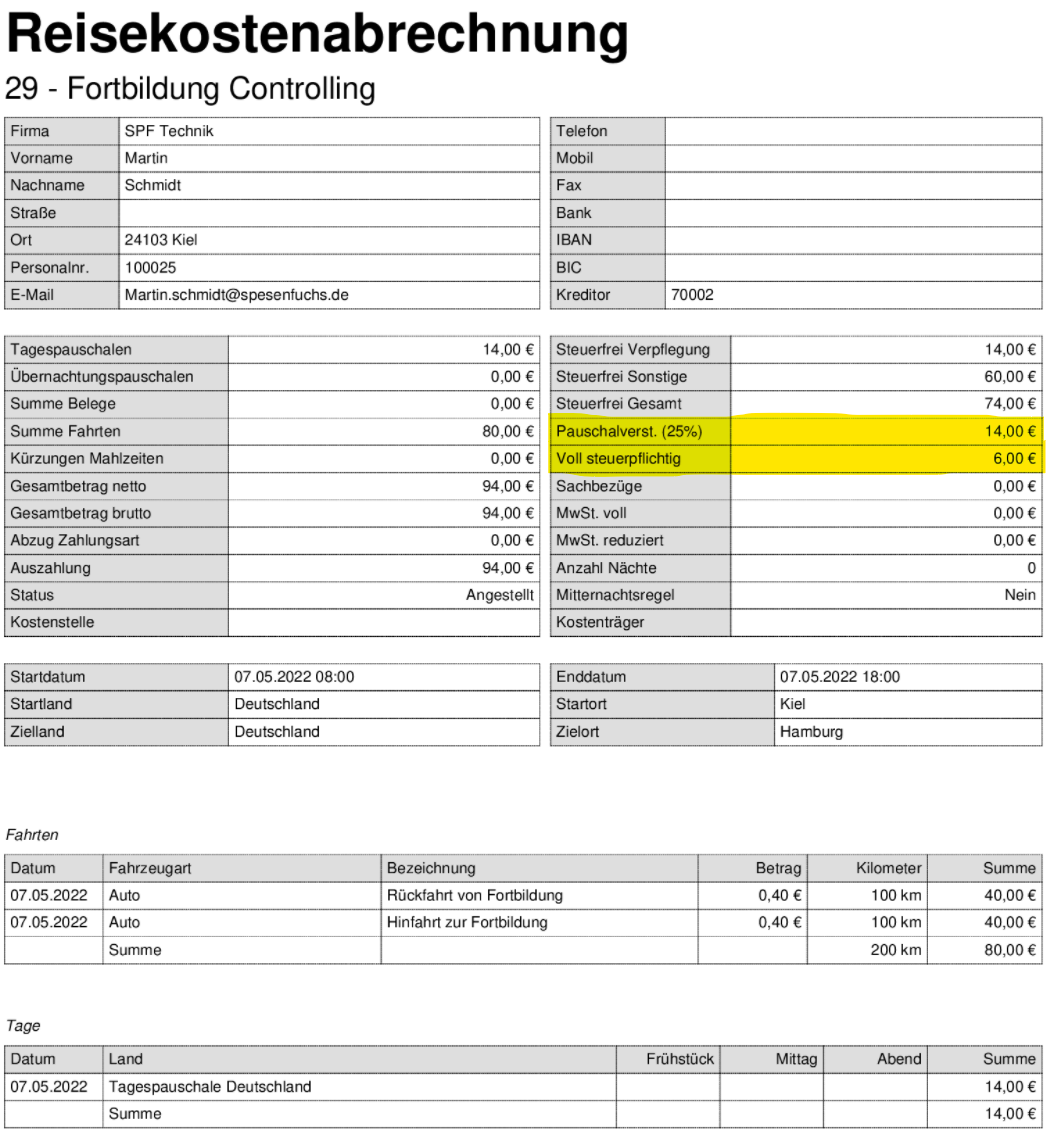

In den folgenden zwei Beispielen wird die identische Reise abgerechnet. Einmal ohne die Pauschalierung (Gesamtrechnung) und einmal mit Pauschalierung.

Die Reise enthält die gesetzliche Verpflegungspauschale und 0,40 € pro Erstattung pro Kilometer.

Im ersten Beispiel bedeutet das, dass die Verpflegungspauschale und Kilometerpauschale getrennt voneinander betrachtet werden und somit die 0,10 € zusätzlich gezahlte Kilometererstattung voll versteuert werden muss. Im zugrunde liegenden Beispiel also 20,00 €.

Im zweiten Beispiel kommt die Gesamtrechnung zum tragen. Dies bedeutet, dass bis zum Betrag der doppelten Verpflegungspauschale nur 25 % pauschal versteuert werden muss. In diesem Beispiel also 14 €. Bleiben noch 6 €, die voll versteuert werden müssen.